マンション経営は

有利な節税対策になる

- 家賃収入には税金が

かかるのかな・・・?

- 税金はかかりますが、諸経費が計上できるので

節税効果のある場合も。

家賃収入には当然税金がかかります。但しマンション経営には右記のような諸経費がかかります。家賃収入から諸経費を引いた額がマイナス(△)になった場合は逆に節税効果が見込まれます。これを「損益通算」(所得税法第六十九条)といいます。損益通算を行うためには毎年の確定申告が必要です。

確定申告には以下のような注意が必要です。

- ◎確定申告の作成は、税理士法により本人もしくは税理士しかできません。

- ◎諸経費については求められれば、領収書、明細書、証明書の提示が必要です。

- ◎諸経費はすべてが認められるわけではないので、不明な点は専門家(税理士)、

税務署等にご相談ください。

長期的な視点が

マンション経営のカギ。

近年は景気回復に伴って税制の流れも変わってきました。法人税など企業に対する税制は緩和の方向ですが、個人の所得税・相続税などは逆に厳しくなる方向です。マンション経営は節税対策として有効ですが、物件の利回り・本人の年収・ローンの組み方等で効果は様々です。節税できる期間は比較的「短期」ですのでそこだけにフォーカスするだけではなく、「長期的」な視点でその物件の資産性・収益性・管理などの本質を見極めることが不動産経営では重要です。

マンション経営の諸経費とは

- 租税公課

-

- ・土地・建物に対する固定資産税・

都市計画税 - ・取得時の登録免許税、不動産取得税、

印紙税 - など

- ・土地・建物に対する固定資産税・

- 損害保険料

-

- ・火災保険料

- ・地震保険料

- など

- 減価償却費

- 建物の経年劣化については、毎年減価償却費として経費計上できます。減価償却費の計算には、「定額法」と「定率法」の2種類がありますが、平成28年4月1日以降に取得した物件については、「定額法」のみが適用となります。

- 修繕費

-

- ・建物・付属設備の修理、リフォーム代

- など

- 借入金利息

- 建物の取得にあたり金融機関から融資を受けた場合、その借入金の利息は経費計上できます。

- 管理費

- 管理費には建物そのものを管理する費用と賃貸経営にかかわる費用があります。

- ・建物の管理費、修繕積立金

- ・賃貸委託管理費

- など

- 交通費

-

- ・不動産会社が取得する投資マンションセミナーに参加する交通費

- ・賃貸経営で生じた移動費

- など

- 通信費

-

- ・管理会社、入居者との連絡で発生した電話代や郵便代

- など

- その他

-

- ・賃貸経営に使用するためのデジカメ・パソコン・プリンター

- ・確定申告を税理士に依頼した場合の費用

- ・接待交際費

- ・ローン事務手数料

- など

マンション経営は

有利な相続税対策になります。

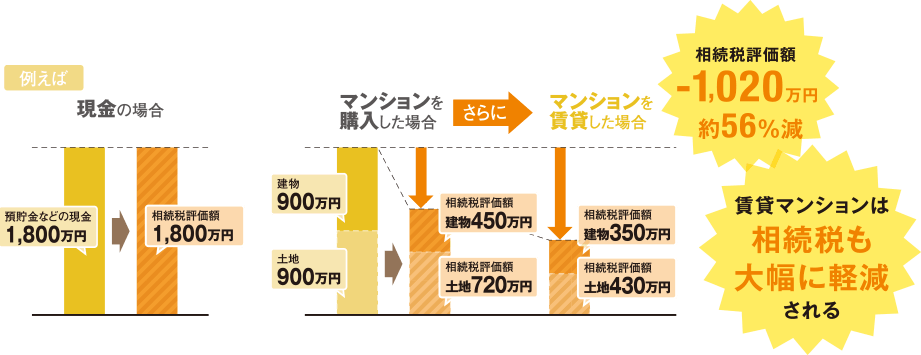

相続税では預貯金などの現金相続は最も高く100%課税対象となりますが、マンションを保有しさらにそのマンションを賃貸することにより相続税評価額を約56%程度も引き下げられる場合があります。

長い老後のためにより多くの

備えを。

日本人の平均寿命は1955年とくらべても約16~18年も伸びています。また、老後の余暇時間は会社員時代の労働時間よりも長く、その余暇を豊かに過ごすためには、より多くの備えが必要となります。

※掲載情報は2019年7月時点のものです。

マンション購入に関するお問い合わせ

電話でのお問い合わせ

エスリード株式会社プロパティ営業部

フォームでのお問い合わせ